ЦБ предлагает разделить рынок микрофинансирования на три сегмента

С разными разрешенными перечнем и размером операций

Банк России хочет за 2025 - 2027 год провести реформу микрофинансового рынка, выделив из него в отдельные сегменты компании предпринимательского и целевого финансирования, следует из предложений регулятора, описанных в консультационном докладе "Перспективные направления развития рынка микрофинансовых организаций на 2025-2027 годы".

В документе предлагается сегментировать рынок микрофинансовых организаций (МФО) на три категории:

-

компании предпринимательского финансирования;

-

компании целевого финансирования;

-

микрофинансовые компании.

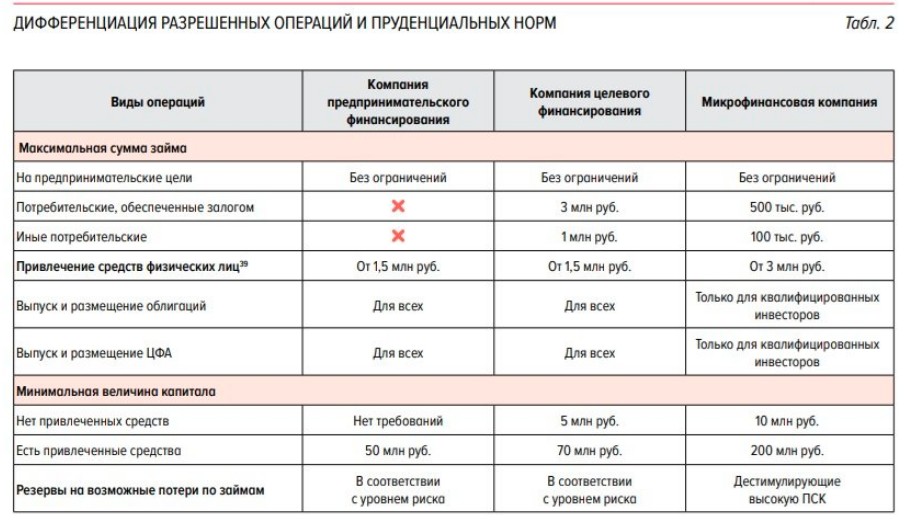

В качестве критерия отнесения компании к одной из трех категорий предлагается использовать структуру выдач займов. С момента получения финансовой организацией статуса она будет вправе выдавать займы, предусмотренные для соответствующей категории компаний. "Для компаний разных категорий будет предусмотрена дифференциация перечня и размера разрешенных операций", - подчеркивает в докладе ЦБ.

Чтобы ограничить риски потребительского кредитования регулятор предлагает снизить максимальную сумму потребительского займа в категории наиболее дорогих займов, предоставляемых микрофинансовыми компаниями: "Также планируется введение более строгих ограничений на привлечение микрофинансовыми компаниями средств неквалифицированных инвесторов".

Компании целевого финансирования, по идее ЦБ, должны будут иметь больший доступ к фондированию и возможность выдавать более крупные потребительские займы под умеренную процентную ставку.

При этом деление МФО на микрофинансовые компании (МФК) и микрокредитные компании (МКК) ЦБ предлагает упразднить: "Изначальная цель данного пропорционального подхода была нивелирована развитием технологий и трансформацией бизнес-моделей МФО".

Для компаний предпринимательского финансирования ЦБ предлагает отменить ограничения на предельную величину займа для бизнеса и предоставить возможность более широкого доступа к источникам финансирования (в том числе расширение участия в государственных программах поддержки малого и среднего предпринимательства, МСП).

"Также планируется более существенная дифференциация пруденциальных требований между категориями компаний, которая будет зависеть от разрешенных для соответствующей категории компаний операций и уровня генерируемых ею рисков, что потребует комплексного пересмотра норм федерального законодательства и нормативных актов Банка России", - говорится в докладе.

Причины предлагаемых реформ

По мнению регулятора, сейчас одной из проблем развития микрофинансирования остается низкое доверие к этому рынку. "С этим сталкиваются и организации, которые финансируют предпринимателей, предоставляют POS-займы и рассрочку и не создают повышенных социальных рисков. Напротив, они стимулируют предложение товаров и услуг при умеренном уровне процентных ставок", - подчеркивает ЦБ в своем пресс-релизе.

"Бизнес таких организаций значительно отличается от традиционных МФО, выдающих займы "до зарплаты"? По сути, их услуги стали альтернативой банковским кредитам. Качество портфеля в сегментах POS-займов и займов для бизнеса заметно выше, чем в сегменте займов "до зарплаты" - отмечается в докладе.

"В этой связи представляется необходимым, с одной стороны, вывести компании, не осуществляющие деятельности по выдаче краткосрочных дорогих микрозаймов, из сегмента микрофинансовых организаций, что будет способствовать формированию более позитивного отношения населения к этому сектору финансового рынка. С другой - пересмотреть регулирование займов "до зарплаты" с целью исключения негативных практик. При этом крайне важно сохранить уровень доступности заемных средств", - говорится в документе.

Источник: https://frankmedia.ru/174846